Euroopa Keskpank on jätnud intressimäärad muutmata juba oma viimasel kolmel kohtumisel ja neid ei muudeta tõenäoliselt ka täna.

Euroopa Keskpank on jätnud intressimäärad muutmata juba oma viimasel kolmel kohtumisel ja neid ei muudeta tõenäoliselt ka täna.

Mitmete Euroopa Keskpanga nõukogu liikmete, sealhulgas Christine Lagarde’i, arvates on intressimäärad juba õigel tasemel. Sealjuures on keskpanga juhatuse liige Isabel Schnabel öelnud, et keskpanga intressimäärad on tema hinnangul oma põhja saavutanud. Selliste avalike arvamustega on keskpanga nõukogu liikmed turgude ootusi suunanud.

Nii usubki üle 60% Bloombergi uuringus osalenutest, et Euroopa Keskpanga järgmine intressimäärade muutmine – kuigi see ei toimu veel niipea – tehakse pigem ülespoole. Turuosaliste hinnangul tõstab keskpank ligikaudu 40% tõenäosusega järgmise aasta lõpuks oma intressimäära 0,25 protsendipunkti võrra. Praegu ongi turu intressimäär tasapisi tõusmas – võrreldes juuli algusega on näiteks 6 kuu euribor kerkinud juba 0,12 protsendipunkti.

Euroala majanduskasv ei ole nii tugev nagu esmalt paistab

Selliste ootuste taga on arvamus, et euroala majandus on varem oodatust paremini vastu pidanud ja inflatsioon on keskpanga eesmärgi lähedal, ehk üldjoontes kontrolli all. Võrreldes riskidega, mis seostuvad Ukraina sõjaga, geopoliitikaga, pingetega tarneahelates, USA poliitikaga ja populismiga Euroopas, peavad ökonomistid nüüd inflatsiooni euroala majanduse jaoks kõige väiksemaks riskiks.

Tõepoolest, euroala majandus on tänavu esimese üheksa kuuga kasvanud aastases võrdluses 1,5%, mis on viimase 10 aasta keskmine tempo ning hiljuti teatas Lagarde, et tõenäoliselt tõstab keskpank oma majanduskasvu prognoosi. Kui aga vaadata euroala majanduskasvu lähemalt, siis ainuüksi väikese Iirimaa panus sellesse kasvu on enam kui kolmandik ja kui lisada veel tugeva kasvu teinud Hispaania, siis nende kahe riigi panus euroala majanduskasvu on ligi 60%. Ilma nende kahe riigita oleks euroala majanduskasv tänavu esimese üheksa kuuga jäänud alla 1%, mis on kahtlemata nõrk tulemus.

Samuti ilmselt alahinnatakse USA tollimaksude ja selle tekitatud kaubanduspingete mõju, mis võib avalduda tugevamini viitega. Kuigi euroala riikidel, sealhulgas Saksamaal, on suured plaanid oma majanduse stimuleerimiseks – peamiselt taristu- ja kaitseinvesteeringutega – siis pole täit kindlust, kas kõik need plaanid ka tegelikult ellu viiakse. Küll aga tuleks arvestada, et kuigi madalamad intressimäärad toetavad euroala majandust, siis selle struktuurseid probleeme, Hiina suunalt suurenenud konkurentsi ja ülemäärase bürokraatia mõju need ei lahenda. Pealegi sõltub euroalal palju sellest, mis toimub USA majandusega.

Kuigi praegu paistab, et euroalal on inflatsioon enam-vähem kontrolli alla saadud, siis liigub Euroopa Keskpanga viimase prognoosi järgi see järgmisel aastal tublisti alla rahapoliitika eesmärgi, mis võib riske suurendada. Kui siia lisada veel euroala majanduse üsna ebaselge väljavaade, ei saa kindel olla keskpanga intressimäärade püsimises praegusel tasemel või nende tõstmises.

Euro tugevnemine jätkub

Praeguse prognoosi järgi peaks USA Föderaalreserv järgmisel aastal oma intressimäärasid veel paaril korral langetama, mis vähendab USA ja euroala intressimäärade erinevust ja nõrgestab veelgi dollari vahetuskurssi euro vastu.

Kuna EL-i välises kaupade ekspordis on dollari osakaal ligi kolmandik ja impordis ligi pool, võib selle valuuta nõrgenemisel olla oluline mõju. Ühest küljest muudab see euroalal dollaris imporditud kaubad soodsamaks, kuid halvendab ekspordi hinnapõhist konkurentsivõimet. Samas oleneb vahetuskurss veel sellest, kui tugevad on USA ja euroala majandused, milline on investorite riskisentiment ja kuidas käituvad kapitaliturud ning mis toimub geopoliitikas.

Eesti kaupade ekspordi valuutade jaotuse kohta uusi andmeid kahjuks ei ole, kuid aastatetaguse statistika järgi oli meie kaubanduses dollari osakaal tublisti väiksem (ekspordis ligi kümnendik ja impordis ligi veerand), kui euroalal keskmiselt. Kui vaadata tehinguid laiemalt ehk kõiki piiriüleseid tehinguid, siis on need valdavalt euros (sel aastal ligi 98%) ja dollari osakaal on vaid 1,5%. Seega ei ole dollari nõrgenemisel Eesti majandusele nii suurt otsest mõju nagu euroalal keskmiselt, kuigi ükskuid tegevusalasid ja kaupu mõjutab see tugevamalt.

Langenud intressimäärad on loonud paremad eeldused majanduskasvule

Kui Euroopa Keskpanga praegune 2% intressimäär võib euroala kui terviku jaoks olla sellisel tasemel või selle lähedal, mis ei stimuleeri ega pidurda majanduskasvu, siis Eestile oleks ilmselt piisanud ka veidi kõrgemast intressimäärast.

Tänavu 10 kuuga on Eestis ettevõtted võtnud 41% rohkem laenu kui aasta tagasi ja uusi eluasemelaenusid on võetud 27% rohkem. Nii kasvavadki eluasemelaenude ja ettevõtete laenuportfellid kiiresti. Kiire laenukasv suurendab aga investeeringuid, mis omakorda ergutab majanduskasvu. Investeerimiseks on aga tarvis ka kindlustunnet – Eesti majanduse üldine kindlustunne on küll juba paar aastat tasapisi paranenud, kuid see on siiski veel pikaajalisest keskmisest nõrgem.

Riigikohus otsustas, et kui täitemenetluses müüakse kinnistu hüpoteegi tõttu turuhinnast odavamalt, siis lähevad ostjale üle ka hüpoteegiga tagatud kohustused.

Riigikohus otsustas, et kui täitemenetluses müüakse kinnistu hüpoteegi tõttu turuhinnast odavamalt, siis lähevad ostjale üle ka hüpoteegiga tagatud kohustused.

Euroopa Keskpank on jätnud intressimäärad muutmata juba oma viimasel kolmel kohtumisel ja neid ei muudeta tõenäoliselt ka täna.

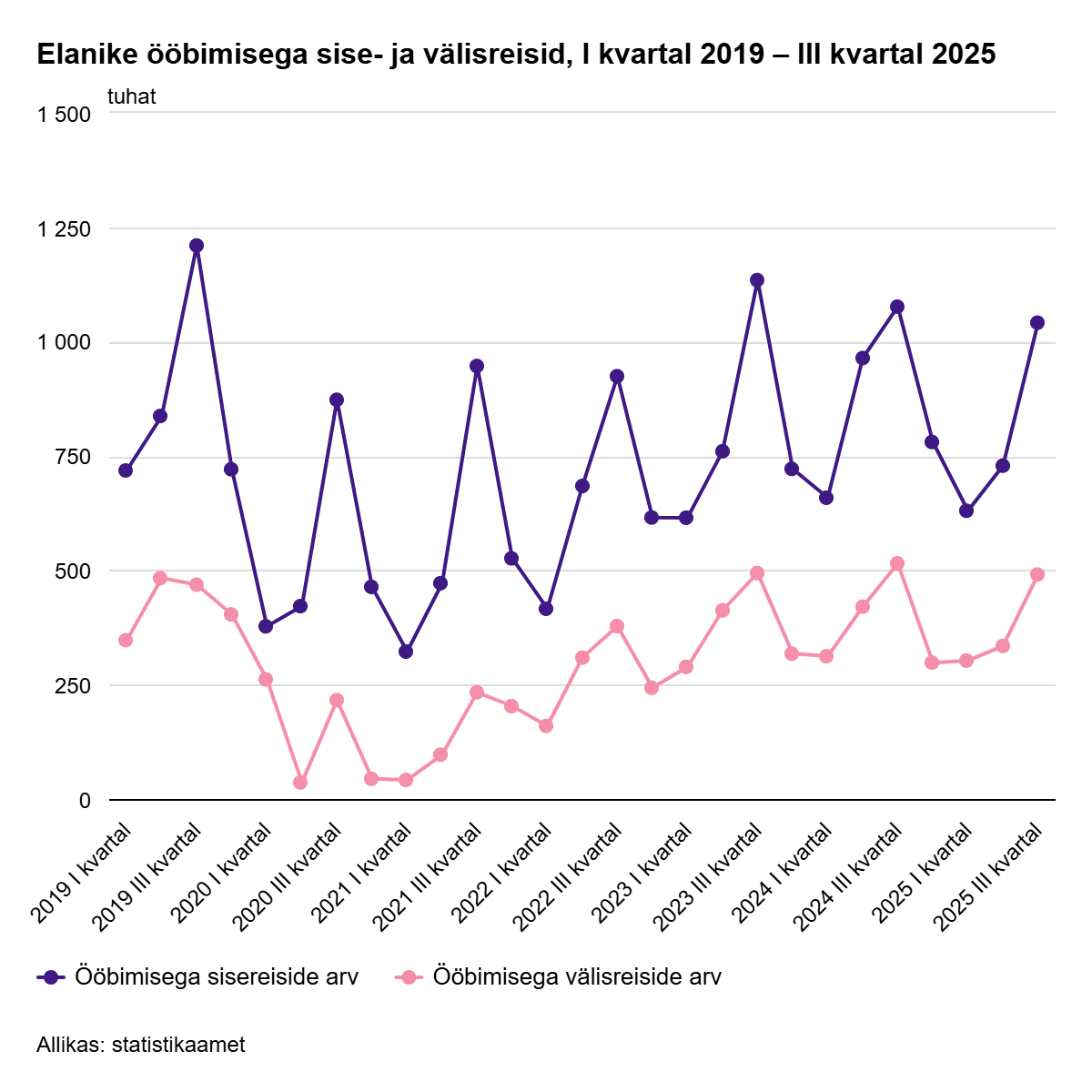

Euroopa Keskpank on jätnud intressimäärad muutmata juba oma viimasel kolmel kohtumisel ja neid ei muudeta tõenäoliselt ka täna. Statistikaameti turismiuuringu andmetel tegid Eesti elanikud 2025. aasta kolme esimese kvartali jooksul kokku ligi 1,13 miljonit ööbimisega välisreisi, mida on kümnendiku võrra vähem kui aasta tagasi.

Statistikaameti turismiuuringu andmetel tegid Eesti elanikud 2025. aasta kolme esimese kvartali jooksul kokku ligi 1,13 miljonit ööbimisega välisreisi, mida on kümnendiku võrra vähem kui aasta tagasi.

EKP nõukogu otsustas täna jätta EKP baasintressimäärad muutmata. Nõukogu ajakohastatud hinnang kinnitab veel kord, et inflatsioon peaks stabiliseeruma keskpika aja jooksul eesmärgiks seatud 2% tasemel.

EKP nõukogu otsustas täna jätta EKP baasintressimäärad muutmata. Nõukogu ajakohastatud hinnang kinnitab veel kord, et inflatsioon peaks stabiliseeruma keskpika aja jooksul eesmärgiks seatud 2% tasemel. Hepsor AS ja Tolaram Grupi ettevõte AS Phoenix Land sõlmisid 18. detsembril osanikelepingu, mille alusel jätkatakse koostööd Manufaktuuri kvartali järgmise etapi elluviimisel. Selleks on asutatud Hepsori tütarettevõte Hepsor PHX5 OÜ (registrikood 17394859), mis kuulub võrdsetes osades Hepsor AS-ile ja AS-ile Phoenix Land.

Hepsor AS ja Tolaram Grupi ettevõte AS Phoenix Land sõlmisid 18. detsembril osanikelepingu, mille alusel jätkatakse koostööd Manufaktuuri kvartali järgmise etapi elluviimisel. Selleks on asutatud Hepsori tütarettevõte Hepsor PHX5 OÜ (registrikood 17394859), mis kuulub võrdsetes osades Hepsor AS-ile ja AS-ile Phoenix Land.

29.01.2026 toimub Kinnisvarakoolis „

29.01.2026 toimub Kinnisvarakoolis „

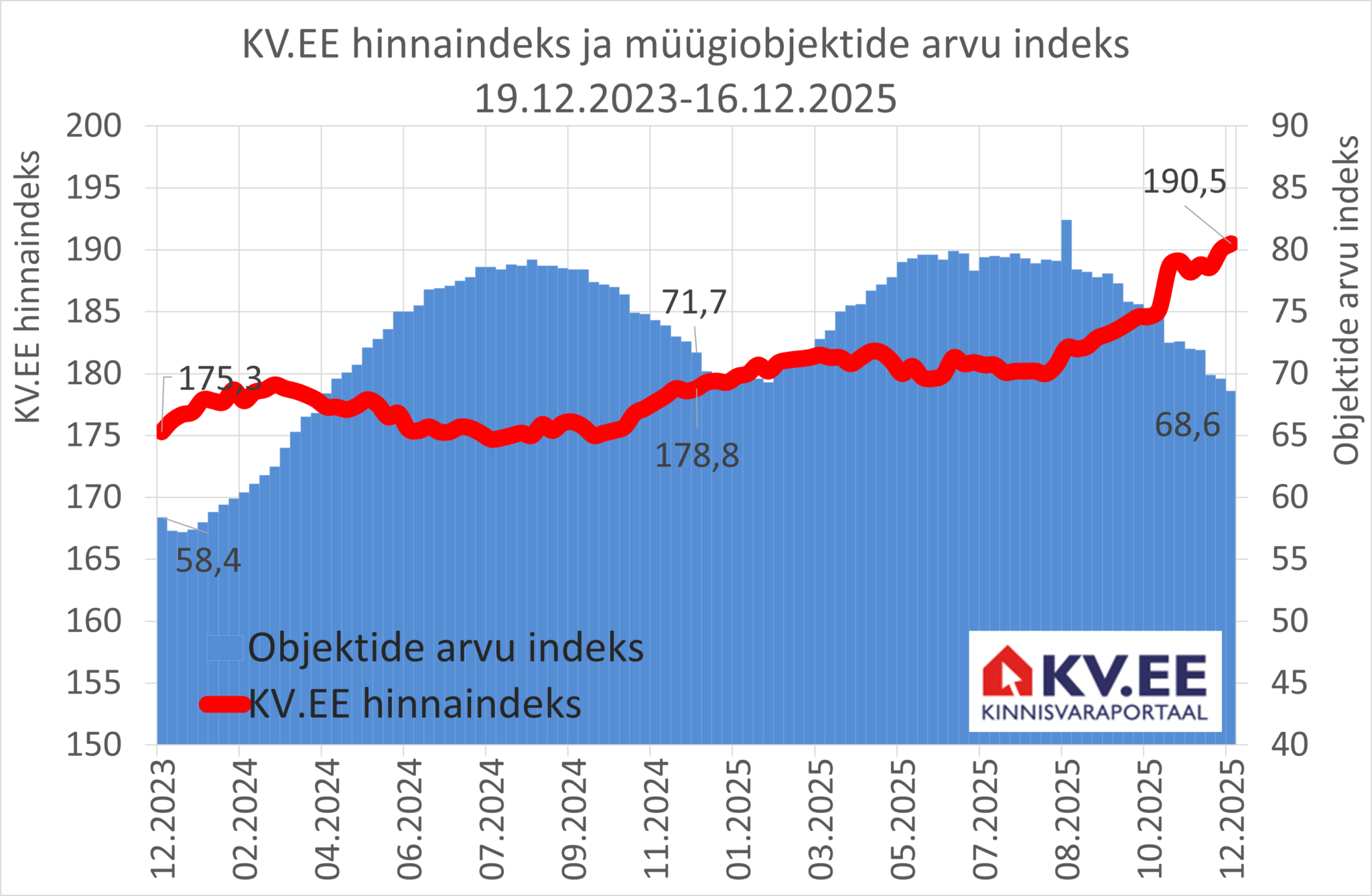

Eesti elamispindade müügipakkumiste keskmist hinda peegeldav

Eesti elamispindade müügipakkumiste keskmist hinda peegeldav

Eesti ühe suurema omanikujärelevalve-ettevõtte P.P. Ehitusjärelevalve juhi Kalev Pikaru sõnul on ehituskvaliteediga rohkem probleeme väiksemate ehitajate ning eramajade ja korteriremontide puhul ning on ka kindlad märgid, mis näitavad, kas ehitaja on usaldusväärne.

Eesti ühe suurema omanikujärelevalve-ettevõtte P.P. Ehitusjärelevalve juhi Kalev Pikaru sõnul on ehituskvaliteediga rohkem probleeme väiksemate ehitajate ning eramajade ja korteriremontide puhul ning on ka kindlad märgid, mis näitavad, kas ehitaja on usaldusväärne. Maa- ja Ruumiameti geoportaalis on tänasest kättesaadav tööstusalade kaardilahenduse esmane versioon, kust on näha ettevõtluseks sobivad alad üle kogu Eesti.

Maa- ja Ruumiameti geoportaalis on tänasest kättesaadav tööstusalade kaardilahenduse esmane versioon, kust on näha ettevõtluseks sobivad alad üle kogu Eesti.

Maaelu Edendamise Sihtasutuse (MES) nõukogu võttis vastu otsuse pikendada eluaseme kaaslaenu meetme kehtivust kuni 2026. aasta lõpuni. Eluaseme kaaslaen on MES-i välja töötatud laenumeede, mida pakutakse koostöös pankadega ning mille eesmärk on aidata maapiirkonda kodu rajada.

Maaelu Edendamise Sihtasutuse (MES) nõukogu võttis vastu otsuse pikendada eluaseme kaaslaenu meetme kehtivust kuni 2026. aasta lõpuni. Eluaseme kaaslaen on MES-i välja töötatud laenumeede, mida pakutakse koostöös pankadega ning mille eesmärk on aidata maapiirkonda kodu rajada. Autoklaaside paranduse ja vahetamisega tegelev Carglass laiendab oma logistikavõimekust ning soetas selleks ligi 4200-ruutmeetrise kinnistu Tallinnas Akadeemia teel. Luminor pank rahastab Carglassi laienemisplaane 3,4 miljoni euroga.

Autoklaaside paranduse ja vahetamisega tegelev Carglass laiendab oma logistikavõimekust ning soetas selleks ligi 4200-ruutmeetrise kinnistu Tallinnas Akadeemia teel. Luminor pank rahastab Carglassi laienemisplaane 3,4 miljoni euroga.

Kasutusluba on kinnisvara puhul üks olulisemaid dokumente, mis kinnitab, et hoone vastab kehtivatele ehitusnormidele ja on ametlikult lubatud kasutamiseks. Selle olemasolu ei ole pelgalt formaalsus, vaid mõjutab otseselt kinnisvara turuväärtust, müügiprotsessi ja finantseerimisvõimalusi. Sellest räägib lähemalt Uus Maa kohtuekspertiiside ja hüvitamise kaasuste juhtiv hindaja Kerli Koha.

Kasutusluba on kinnisvara puhul üks olulisemaid dokumente, mis kinnitab, et hoone vastab kehtivatele ehitusnormidele ja on ametlikult lubatud kasutamiseks. Selle olemasolu ei ole pelgalt formaalsus, vaid mõjutab otseselt kinnisvara turuväärtust, müügiprotsessi ja finantseerimisvõimalusi. Sellest räägib lähemalt Uus Maa kohtuekspertiiside ja hüvitamise kaasuste juhtiv hindaja Kerli Koha.

16. detsembril 2025 toimus Tallinnas, Eestis, Baltic Horizon Fondi osakuomanike erakorralise üldkoosoleku korduskoosolek (edaspidi „Korduskoosolek“).

16. detsembril 2025 toimus Tallinnas, Eestis, Baltic Horizon Fondi osakuomanike erakorralise üldkoosoleku korduskoosolek (edaspidi „Korduskoosolek“).

Kuigi tuleval aastal loodetakse majanduse elavnemist, muretsevad korteriühistud võimalike hinnatõuside pärast. „Elektri hinnale lisandub tuleval aastal varustuskindluse tasu, juba täna maksavad paljude Eesti kaugküttepiirkondade kliendid sooja eest vabaturuhinnast rohkem. Ehitusmaterjalide hinnatõus tirib ülespoole ka renoveerimise hinda ja kokkuvõttes süvendab kõik see Eesti inimeste eluasemevaesust ja renoveerimisvõimetust,“ on Eesti Korteriühistute Liidu juhatuse esimees ja Euroopa Regioonide Komitee eluasemevaldkonna raportöör Andres Jaadla murelik.

Kuigi tuleval aastal loodetakse majanduse elavnemist, muretsevad korteriühistud võimalike hinnatõuside pärast. „Elektri hinnale lisandub tuleval aastal varustuskindluse tasu, juba täna maksavad paljude Eesti kaugküttepiirkondade kliendid sooja eest vabaturuhinnast rohkem. Ehitusmaterjalide hinnatõus tirib ülespoole ka renoveerimise hinda ja kokkuvõttes süvendab kõik see Eesti inimeste eluasemevaesust ja renoveerimisvõimetust,“ on Eesti Korteriühistute Liidu juhatuse esimees ja Euroopa Regioonide Komitee eluasemevaldkonna raportöör Andres Jaadla murelik.