In the third quarter of 2025, the market remained active. During the quarter, several previously made reservations were converted into contracts under the law of obligations (sales contracts), particularly in development projects with construction scheduled for completion in 2026. A total of 60 sales contracts were signed during the quarter (Q2 2025: 31; Q3 2024: 32). In the first nine months of 2025, a total of 116 sales contracts have been signed, which exceeds the result of the same period last year by 22% (2024: 95). The largest contribution to new contracts signed during the quarter came from sales in the Olemuse project and in the new terraced houses of the Iseära development project.

In the third quarter of 2025, the market remained active. During the quarter, several previously made reservations were converted into contracts under the law of obligations (sales contracts), particularly in development projects with construction scheduled for completion in 2026. A total of 60 sales contracts were signed during the quarter (Q2 2025: 31; Q3 2024: 32). In the first nine months of 2025, a total of 116 sales contracts have been signed, which exceeds the result of the same period last year by 22% (2024: 95). The largest contribution to new contracts signed during the quarter came from sales in the Olemuse project and in the new terraced houses of the Iseära development project.

The quarter’s sales revenue was most strongly impacted by the completion of construction and handover of homes in the final terraced houses of the Iseära project’s second phase. Sales of previously completed homes also took place mainly in the Iseära project. Additionally, the last home in the Uus-Meremaa development project was sold, marking the full realization of the project.

The weekly sales ratio, which reflects the number of homes going out of supply through either sales contracts or paid reservations, was lower in the third quarter than in the previous quarters of 2025 but remained within the long-term average range. The lower level compared to previous quarters reflects both seasonal fluctuation and the typical high interest in newly launched projects seen in the previous quarter.

Sales contracts signed during the period that are not transferred under a real right contract within the same period are recognized as presales. At the beginning of the quarter, the estimated value of previously recognized presales was EUR 41.1 million (EUR 35.6 million at the beginning of 2025), of which EUR 38.2 million related to projects scheduled for completion in 2025. During the quarter, we signed new contracts totaling EUR 20 million in sales revenue, of which EUR 18 million were recognized as presales. This includes contracts for buildings scheduled for completion in 2026. We enter the fourth quarter of 2025 with 86 sales contracts in projects completing in 2025, amounting to EUR 39.0 million in sales revenue.

In Q3 of 2025, the final terraced houses of the Iseära project’s II phase were completed, and 11 homes were delivered to customers during the quarter. At least 13 more homes are planned for handover in the fourth quarter. In addition, we delivered 3 previously completed homes in the Iseära development and the last home in the Uus-Meremaa development. In total, we handed over 15 units during the period (Q2 2025: 35; Q3 2024: 27).

The sales revenue for the third quarter was EUR 5 080 thousand (Q2 2025: EUR 7 388 thousand; Q3 2024: EUR 7 057 thousand) and the net profit for the quarter was EUR 132 thousand (Q2 2025: EUR 974 thousand; Q3 2024: EUR 342 thousand). During the first nine months, we delivered a total of 56 new homes (2024: 68), generated sales revenue of EUR 14 399 thousand (2024: EUR 19 052 thousand) and a net profit of EUR 400 thousand (2024: EUR -1 470 thousand).

The balance of cash and cash equivalents decreased by EUR 3 948 thousand during the quarter to EUR 5 626 thousand. Total assets increased by EUR 5 034 thousand during the quarter to EUR 100 183 thousand at the end of the period. The change in the cash balance was mainly affected by the investment made in the 50/50 joint venture, construction in the Regati and Wohngarten projects, and the partial repayment of the development loan for the Iseära project. The increase in assets was mainly due to the construction of the Regati project.

New construction loans of EUR 5 474 thousand were drawn during the quarter (for the Regati project) but including repayments of construction loans for the Iseära project, the net increase in construction loans was EUR 3 305 thousand. Other loan commitments were reduced by EUR 383 thousand. Total borrowings increased by EUR 3 021 thousand to EUR 62 561 thousand. Next quarter, the total loan balance will decrease significantly due to construction completions and home handovers.

Consolidated statement of financial position

| (in thousands of euros) |

|

|

30.09.2025 |

31.12.2024 |

30.09.2024 |

| Current assets |

|

|

|

|

|

| Cash and cash equivalents |

|

|

5 626 |

5 905 |

4 807 |

| Trade and other receivables |

|

|

1 332 |

1 270 |

81 |

| Prepayments |

|

|

1 643 |

385 |

715 |

| Inventories |

|

|

86 706 |

67 902 |

65 138 |

| Total current assets |

|

|

95 306 |

75 462 |

70 741 |

| Non-current assets |

|

|

|

|

|

| Prepayments |

|

|

44 |

44 |

44 |

| Trade and other receivables |

|

|

1 484 |

0 |

0 |

| Investment property |

|

|

1 960 |

1 350 |

1 064 |

| Property, plant and equipment |

|

|

318 |

423 |

432 |

| Intangible assets |

|

|

456 |

401 |

386 |

| Right-of-use assets |

|

|

614 |

618 |

437 |

| Total non-current assets |

|

|

4 877 |

2 836 |

2 363 |

| TOTAL ASSETS |

|

|

100 183 |

78 298 |

73 104 |

| Current liabilities |

|

|

|

|

|

| Borrowings |

|

|

2 784 |

6 405 |

9 738 |

| Trade and other payables |

|

|

17 021 |

11 234 |

8 838 |

| Provisions |

|

|

35 |

99 |

528 |

| Total current liabilities |

|

|

19 840 |

17 739 |

19 104 |

| Non-current liabilities |

|

|

|

|

|

| Borrowings |

|

|

59 777 |

40 851 |

34 642 |

| Trade and other payables |

|

|

1 868 |

1 398 |

1 032 |

| Provisions |

|

|

127 |

72 |

54 |

| Total non-current liabilities |

|

|

61 772 |

42 322 |

35 728 |

| Total liabilities |

|

|

81 612 |

60 061 |

54 832 |

|

|

|

|

|

|

| Equity |

|

|

|

|

|

| Share capital |

|

|

1 200 |

1 200 |

1 190 |

| Share premium |

|

|

9 581 |

9 562 |

9 540 |

| Share option reserve |

|

|

323 |

317 |

321 |

| Own (treasury) shares |

|

|

-6 |

-9 |

0 |

| Statutory capital reserve |

|

|

120 |

118 |

118 |

| Retained earnings (prior periods) |

|

|

6 953 |

6 491 |

6 468 |

| Profit/Loss for the year |

|

|

399 |

558 |

635 |

| Total equity attributable to owners of the parent |

|

|

18 571 |

18 237 |

18 272 |

| Total equity |

|

|

18 571 |

18 237 |

18 272 |

| TOTAL LIABILITIES AND EQUITY |

|

|

100 183 |

78 298 |

73 104 |

Consolidated statement of comprehensive income

| (in thousands of euros) |

|

2025 III quarter

(July-September) |

2024 III quarter

(July-September) |

2025 9 months

(January-September) |

2024 9 months

(January-September) |

| Revenue |

|

5 080 |

7 057 |

14 399 |

19 101 |

| Cost of sales |

|

-4 281 |

-5 987 |

-11 603 |

-15 951 |

| Gross profit/loss |

|

799 |

1 070 |

2 796 |

3 150 |

|

|

|

|

|

|

| Distribution costs |

|

-376 |

-327 |

-1 410 |

-978 |

| Administrative expenses |

|

-326 |

-352 |

-1 166 |

-993 |

| Other operating income |

|

32 |

21 |

254 |

33 |

| Other operating expenses |

|

-9 |

-10 |

-29 |

-17 |

| Operating profit/loss |

|

120 |

403 |

445 |

1 195 |

|

|

|

|

|

|

| Finance income |

|

40 |

31 |

76 |

57 |

| Finance costs |

|

-28 |

-92 |

-94 |

-448 |

| Total finance income and finance costs |

|

12 |

-61 |

-18 |

-391 |

| Profit/Loss before tax |

|

132 |

342 |

427 |

804 |

| Income tax expense |

|

0 |

0 |

-28 |

-169 |

| Net profit/loss for the period |

|

132 |

342 |

399 |

635 |

| Attributable to owners of the parent |

|

132 |

342 |

399 |

635 |

| |

|

|

|

|

|

| Comprehensive income for the period |

|

132 |

342 |

399 |

635 |

| Attributable to owners of the parent |

|

132 |

342 |

399 |

635 |

|

|

|

|

|

|

| Basic profit/loss per share |

|

0,011 |

0,029 |

0,033 |

0,054 |

| Diluted profit/loss per share |

|

0,011 |

0,028 |

0,033 |

0,052 |

The customer satisfaction score for the last 12 months, collected at different stages of the customer journey, remained at 9.5 out of 10 at the end of the third quarter (Q2 2025: 9.5; Q3 2024: 8.4).

Key events in development projects

During the quarter, we began construction activities in four new development projects. In August, construction of the first residential buildings (Jalami tn 6/1 and 6/2) of the Luuslangi project’s Phase II commenced, which will result in 39 new homes (general contractor Mitt & Perlebach OÜ, financier LHV Pank AS). In September, construction began on the Olemuse project in Nõmme with 72 new homes (general contractor NOBE OÜ, financier Coop Pank AS), construction started on the Peakorter development in North Tallinn with 67 homes (general contractor Oma Ehitaja AS, financier Coop Pank AS), and on the first terraced houses in the next phase of the Iseära project in Harkujärve with 30 homes (general contractor Tesron Ehitus OÜ, financier Bigbank AS). All projects are scheduled for completion during 2026 or early the following year.

In Q3 2025, we signed the first sales agreements for the Wohngarten development project in Berlin.

In September, we acquired a development property at Linnamäe tee 21a, in the Kuristiku subdistrict of Lasnamäe, Tallinn, at an auction held by the Land and Spatial Development Board. A comprehensive residential and commercial building complex is planned for the nearly 8 700 m² property, creating modern opportunities for living, working, and leisure in the area. The transaction value is EUR 1.1 million, and the total estimated investment volume of the project is approximately EUR 22 million.

In September, the Tallinn City Council established the detailed spatial plan for the Juhkentali tn 48 property in the city center with decision no. 92.

During the quarter, the final terraced houses of the Iseära second phase were completed, and we handed over 38% of the homes completed in this phase to customers.

Events after the reporting period

After the reporting date, we acquired a development property at Järveotsa tee 16c in the Haabersti district of Tallinn via auction. A residential building complex, along with commercial spaces that add value to the local living environment, is planned for the nearly 13 300 m² property. The transaction value is EUR 1.1 million, and the total estimated investment volume of the project is approximately EUR 20 million.

In October, construction works began on the Virmalise project. A four-story residential building with 28 new homes and a courtyard area will be completed at Virmalise tn 3 by the end of 2026. The general contractor for the project is Bildgren Ehitus OÜ, and the architectural solution was created by Liven and Arhitektuuribüroo Kuup Ruut OÜ. The construction is financed by Bigbank AS.

In October, we also began construction works on the new Iseära apartment buildings (Lutsu tn 2, 4, and 6). The project will see the completion of 36 new homes in the autumn of 2026. The general contractor for the apartment buildings is Oma Ehitaja AS, and the construction is financed by Bigbank AS.

In October, the first homes in the Regati development project were completed, and handovers to new owners began.

Significant developments in the economic environment in the period under review

In the third quarter of 2025, the downward trend of the 6-month Euribor rate paused, and the rate stabilized at 2.10% by the end of the quarter (30.06.2025: 2.05%; 31.12.2024: 2.57%).

Inflation in the euro area has fallen close to the European Central Bank’s (ECB) long-term target (2%), and after several base interest rate cuts (by 100 basis points in four stages) in the first half of 2025, the ECB decided in September to leave interest rates unchanged, citing the need to assess the impact of previous decisions on the economy. The ECB forecasts inflation for 2025-2027 at 2.1%, 1.7%, and 1.9% respectively, which suggests that the monetary policy stance is likely to remain stable in the near term.

In Estonia, the annual consumer price growth in the third quarter of 2025 was faster than in the euro area, with prices rising by 5.2% year-on-year (Q2 2025: 4.8%; Q3 2024: 3.0%). According to Eesti Pank’s latest forecast, average inflation in 2025 will be around 5.3%, reflecting the impact of production costs, tax increases and continued wage growth. The consumer price index has risen by 3.5% over the past nine months.

Based on the latest available data from Statistics Estonia and our estimates, the average gross wage grew by nearly 9% year-on-year in the third quarter, outpacing consumer price inflation. Despite wage growth, consumer confidence has remained low for a prolonged period, as confirmed by economic experts, even if the situation is not objectively comparable to historical lows, as data from the Estonian Institute of Economic Research suggests.

According to the Land and Spatial Development Board’s purchase and sales statistics, the number of apartment (residential) transactions in Tallinn increased by 1.9% in the third quarter of 2025 compared to the previous quarter (Q3 2025: 2 332; Q2 2025: 2 289 transactions). Compared to the same period of the previous year, the increase was 7.6%, indicating an increase in home buyer activity. The number of transactions in the first nine months of 2025 reached 6 757, up 15.8% on the same period of the previous year (first nine months of 2024: 5 837 transactions). Transaction activity has increased mainly in the secondary market, but there has also been a pick-up in the new developments segment, pointing to a gradual market recovery.

Compared to the second quarter of 2025, the supply prices of new developments remained generally stable in the third quarter. Based on data collected from the Citify database, the number of transactions increased by 15.6% compared to the previous quarter (Q2: 365 transactions; Q1: 360 transactions) and by 52.3% in a year-on-year comparison with the third quarter of 2024 (Q3 2024: 277 transactions). In the first nine months of 2025, the number of offers has increased by 4.3% and the average price per square meter by 3.1%, indicating a moderate increase in supply and price levels. The increase in the VAT rate from 22% to 24%, which took effect on July 1, 2025, will increase the price burden for end-users, but its impact on the new developments market is expected to manifest with some delay in the following periods.

Outlook for the future

This year, Liven has added several new projects to its portfolio, for which construction began either in the last quarter or immediately thereafter. We will continue to sign sales contracts in all projects currently on sale in the last quarter of the year. As of the reporting date, we have already signed more sales contracts than in all of 2024, and we expect a new sales contract record for Liven by the end of the year.

Although the halt in the decline of Euribor and fragile consumer confidence do not create an overly supportive sales environment, it is clear that demand for Liven homes exists. In the near future, we expect a stable recovery of the environment, supported by continued (although slower) wage growth and banks’ willingness to finance loans. More broadly, the market’s further development remains largely dependent on external factors, particularly interest rates, the geopolitical situation, and the tax environment.

We are still hopeful that the drawn-out processes for both the Kadaka tee 88 and Erika 12 properties will be completed in 2025, but if the formation of the new coalition and city government takes longer than usual, the establishment of the plans will likely be postponed to the new year.

The financial results for Q3 and for the first 9 months of 2025 were largely in line with expectations, reflecting the timing of construction completions. The majority of 2025 revenue and profit will be generated in the final quarter, adding to the EUR 14.4 million in sales revenue and EUR 0.4 million in net profit earned in the first 9 months. Of the EUR 56.1 million presale portfolio at the end of Q3 (30.06.2025: EUR 38.2 million; 31.12.2024: EUR 35.6 million), projects completing in 2025 account for EUR 39.0 million. The vast majority of this is from the Regati project, where we began handing over the first homes at the end of October.

Achieving the previously expected EUR 55 million in sales revenue for 2025 remains possible if positive circumstances align. However, sales revenue depends primarily on the timing of home handovers, which is affected by the slightly later-than-expected completion of the Regati project, meaning some handovers and sales revenue may be deferred to the beginning of the new year. Therefore, we currently consider it more likely that, depending on the pace of handovers, the 2025 sales revenue will be between EUR 45-50 million. The assumption of achieving a 20% return on equity in 2025 remains.

With construction completions and home deliveries, the balance of borrowings will decrease by the end of 2025 to a level near the beginning of the year, and the capital structure will also improve due to the profit earned. As is characteristic of Liven’s business model, construction loan volumes are cyclical and depend heavily on the composition of the development portfolio. Therefore, we forecast loan balances to increase again in mid-2026, primarily due to the financing needs of construction projects started in the second half of 2025.

Real estate development is characterized by a long-time lag in financial results and temporal shift between marketing expenses and sales revenue. In the third quarter, we actively continued sales for development projects, the sales revenue and profit for which will be recognized in later periods, mainly in the 2026 financial results.

In 2026, construction will be completed on four projects, where it is possible to hand over up to 205 new homes with a potential sales revenue of approximately EUR 55 million. Added to this will be sales revenue from homes completed in 2025 but not yet sold or handed over. Thus, the foundation for a good result in 2026 has been laid, and we continue to work towards the 2027 result.

Of the projects currently under construction, Peakorter I phase and Wohngarten in Berlin, Germany, will be completed in 2027.

The new property acquisitions made this quarter and in October add both a new region and temporal continuity to the development portfolio. Liven’s development portfolio has sufficient volume for the next 4–5 years. However, we continue to seek new sites and actively negotiate acquisitions or joint developments with landowners to expand the portfolio.

Liven-2025-Q3-interim-report

Arco Vara AS maksab aktsionäridele 2024. majandusaasta eest dividendi netosummas 2 eurosenti ühe aktsia kohta. Dividendid makstakse aktsionäridele 12. novembril 2025.

Arco Vara AS maksab aktsionäridele 2024. majandusaasta eest dividendi netosummas 2 eurosenti ühe aktsia kohta. Dividendid makstakse aktsionäridele 12. novembril 2025.

Fondijuhi kommentaar

Fondijuhi kommentaar

Kinnisvaraportaalis KV.EE pakuti 09.2025 müügiks keskmiselt 2332 maja Harjumaal keskmise hinnaga 2314 €/m². Aastatagusega võrreldes oli müügis majade arv 1% väiksem ja hind 1% suurem. Seega Harjumaa peale summaarselt olulisi muutuseid ei olnud.

Kinnisvaraportaalis KV.EE pakuti 09.2025 müügiks keskmiselt 2332 maja Harjumaal keskmise hinnaga 2314 €/m². Aastatagusega võrreldes oli müügis majade arv 1% väiksem ja hind 1% suurem. Seega Harjumaa peale summaarselt olulisi muutuseid ei olnud.

In the third quarter of 2025, the market remained active. During the quarter, several previously made reservations were converted into contracts under the law of obligations (sales contracts), particularly in development projects with construction scheduled for completion in 2026. A total of 60 sales contracts were signed during the quarter (Q2 2025: 31; Q3 2024: 32). In the first nine months of 2025, a total of 116 sales contracts have been signed, which exceeds the result of the same period last year by 22% (2024: 95). The largest contribution to new contracts signed during the quarter came from sales in the Olemuse project and in the new terraced houses of the Iseära development project.

In the third quarter of 2025, the market remained active. During the quarter, several previously made reservations were converted into contracts under the law of obligations (sales contracts), particularly in development projects with construction scheduled for completion in 2026. A total of 60 sales contracts were signed during the quarter (Q2 2025: 31; Q3 2024: 32). In the first nine months of 2025, a total of 116 sales contracts have been signed, which exceeds the result of the same period last year by 22% (2024: 95). The largest contribution to new contracts signed during the quarter came from sales in the Olemuse project and in the new terraced houses of the Iseära development project.

EfTEN Capital AS, as the management company of the EfTEN United Property Fund (stock market ticker EFCUPFFT, ISIN code EE3500001609) will fix the list of investors for distribution on 31.10.2025 at the end of the working day of the registrar of the settlement system of the fund’s securities.

EfTEN Capital AS, as the management company of the EfTEN United Property Fund (stock market ticker EFCUPFFT, ISIN code EE3500001609) will fix the list of investors for distribution on 31.10.2025 at the end of the working day of the registrar of the settlement system of the fund’s securities.

Eile pandi nurgakivi Pärnu jõe ääres asuva Uuskalamehe elukvartali teise etapi ehitusele. Tegu on Tallinna Telliskivi või Tartu Aparaaditehasega sarnaneva õhustikuga Kalamehe piirkonnaga, kuhu rajatakse kokku 69 elukorterit. Esimesed 26 korterit on juba müüdud, teise etapi korterite ehitus ja müük käib ja need valmivad 2026 aasta suvel.

Eile pandi nurgakivi Pärnu jõe ääres asuva Uuskalamehe elukvartali teise etapi ehitusele. Tegu on Tallinna Telliskivi või Tartu Aparaaditehasega sarnaneva õhustikuga Kalamehe piirkonnaga, kuhu rajatakse kokku 69 elukorterit. Esimesed 26 korterit on juba müüdud, teise etapi korterite ehitus ja müük käib ja need valmivad 2026 aasta suvel.

Northern Horizon Capital AS, Baltic Horizon Fondi valitseja, teatab käesolevaga, et 27. oktoobril 2025 kiitis Eesti Finantsinspektsioon heaks kõikide Northern Horizon Capital ASi 12 500 aktsia müügi seniselt ainuaktsionärilt Northern Horizon A/S-ilt (registreeritud Taanis, registrikoodiga 27599397) ostjatele Antanas Anskaitis, Antanas Danys ja Tomas Milašauskas.

Northern Horizon Capital AS, Baltic Horizon Fondi valitseja, teatab käesolevaga, et 27. oktoobril 2025 kiitis Eesti Finantsinspektsioon heaks kõikide Northern Horizon Capital ASi 12 500 aktsia müügi seniselt ainuaktsionärilt Northern Horizon A/S-ilt (registreeritud Taanis, registrikoodiga 27599397) ostjatele Antanas Anskaitis, Antanas Danys ja Tomas Milašauskas.

Eesti suurima kinnisvarabüroo Uus Maa analüüsijuhi Sten Renar Subatšjuse sõnul tunnetavad inimesed inflatsiooni kõige vahetumalt igapäevase toidukorvi kallinemisega, mis mõjutab ostjaid jätkuva hinnatõusu kartuses edasilükatud kinnisvaratehinguid ära tegema.

Eesti suurima kinnisvarabüroo Uus Maa analüüsijuhi Sten Renar Subatšjuse sõnul tunnetavad inimesed inflatsiooni kõige vahetumalt igapäevase toidukorvi kallinemisega, mis mõjutab ostjaid jätkuva hinnatõusu kartuses edasilükatud kinnisvaratehinguid ära tegema.

Evernord Real Estate Fund VI siseneb esmakordselt Soome kinnisvaraturule, omandades koos partneri Mirlux Oy-ga enamusosaluse Helsingi peatänaval enam kui 6000 ruutmeetri suuruse kogupinnaga hoonetekompleksis. Eestis on Evernordi investorid rahastanud nii Tallinna südalinnas asuva kõrghoone Stellar, elamukvartali Das Haus kui ka Volta kvartali kinnisvara arendust.

Evernord Real Estate Fund VI siseneb esmakordselt Soome kinnisvaraturule, omandades koos partneri Mirlux Oy-ga enamusosaluse Helsingi peatänaval enam kui 6000 ruutmeetri suuruse kogupinnaga hoonetekompleksis. Eestis on Evernordi investorid rahastanud nii Tallinna südalinnas asuva kõrghoone Stellar, elamukvartali Das Haus kui ka Volta kvartali kinnisvara arendust.

Hepsori 2025. aasta III kvartali konsolideeritud müügitulu oli 8,8 miljonit eurot (III kvartal 2024: 20,4 miljonit eurot) ja aruandeaasta esimese üheksa kuu müügitulu oli 30,9 miljonit eurot (9 kuud 2024: 27,9 miljonit eurot). 2025. aasta esimese üheksa kuuga oleme klientidele üle andnud 119 kodu (9 kuud 2024: 142 kodu), millest III kvartalis 17 kodu (III kvartal 2024: 96 kodu).

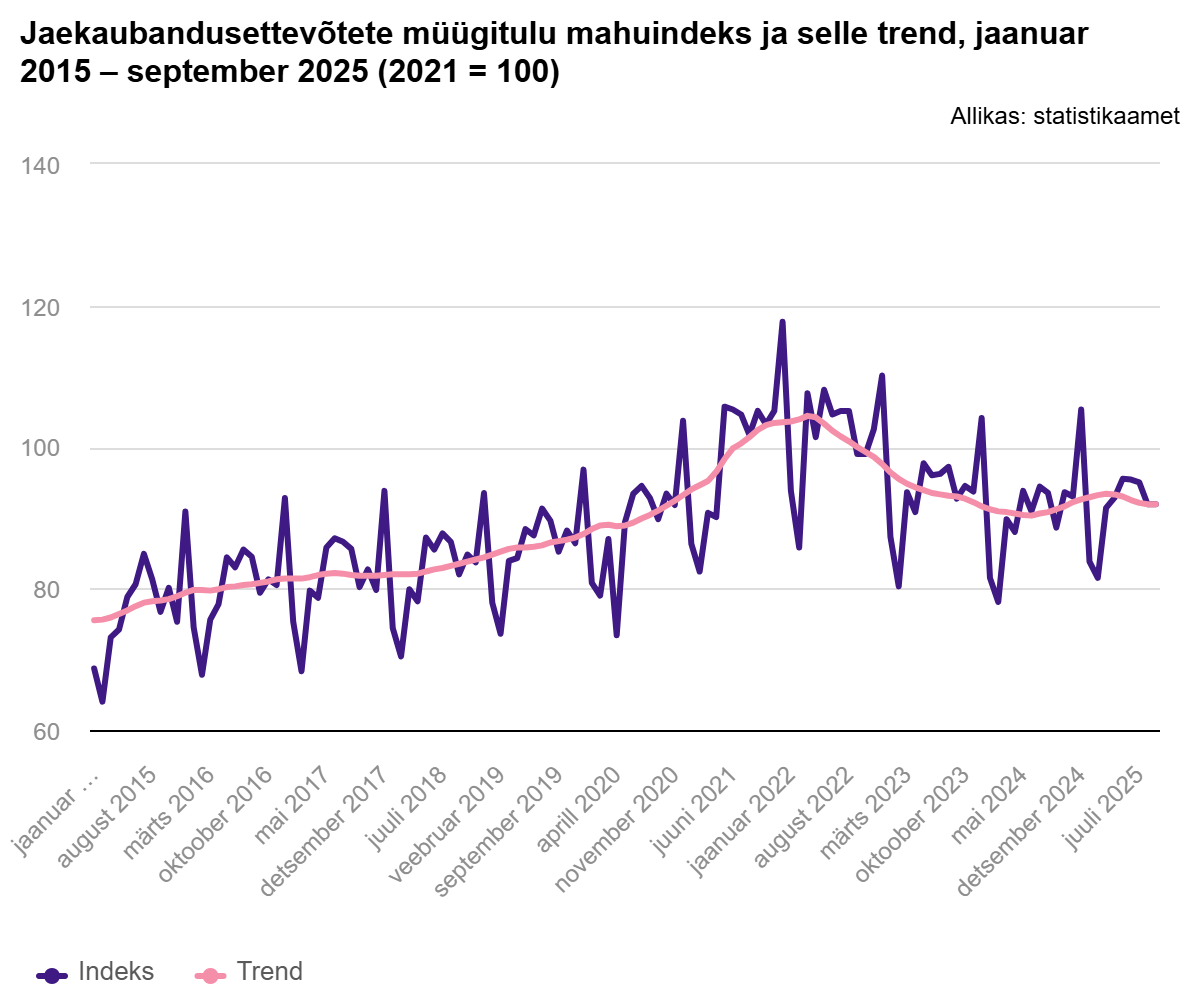

Hepsori 2025. aasta III kvartali konsolideeritud müügitulu oli 8,8 miljonit eurot (III kvartal 2024: 20,4 miljonit eurot) ja aruandeaasta esimese üheksa kuu müügitulu oli 30,9 miljonit eurot (9 kuud 2024: 27,9 miljonit eurot). 2025. aasta esimese üheksa kuuga oleme klientidele üle andnud 119 kodu (9 kuud 2024: 142 kodu), millest III kvartalis 17 kodu (III kvartal 2024: 96 kodu). Statistikaameti andmetel oli jaekaubandusettevõtete müügitulu 2025. aasta septembris 893 miljonit eurot. Võrreldes eelmise aasta sama kuuga suurenes müügimaht 4%.

Statistikaameti andmetel oli jaekaubandusettevõtete müügitulu 2025. aasta septembris 893 miljonit eurot. Võrreldes eelmise aasta sama kuuga suurenes müügimaht 4%.