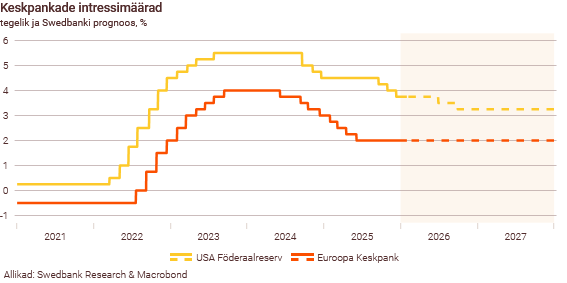

USA ja Euroopa Liidu vaheline konflikt Gröönimaa pärast on suurendanud ebakindlust ja kaubandussõja ohtu. Selle mõju on veel ebaselge, kuid riskid on kahtlemata olukorra halvenemise suunas. Samas soodustavad maailmas majanduskasvu suuremad investeeringud tehisarusse, kasvavad kaitsekulutused ja jõulisem fiskaalne stiimul. Kui USA Föderaalreserv jätkab veel rahapoliitika lõdvendamist, siis Euroopa Keskpank on intressimäärade langetamise ilmselt selleks korraks lõpetanud.

USA ja Euroopa Liidu vaheline konflikt Gröönimaa pärast on suurendanud ebakindlust ja kaubandussõja ohtu. Selle mõju on veel ebaselge, kuid riskid on kahtlemata olukorra halvenemise suunas. Samas soodustavad maailmas majanduskasvu suuremad investeeringud tehisarusse, kasvavad kaitsekulutused ja jõulisem fiskaalne stiimul. Kui USA Föderaalreserv jätkab veel rahapoliitika lõdvendamist, siis Euroopa Keskpank on intressimäärade langetamise ilmselt selleks korraks lõpetanud.

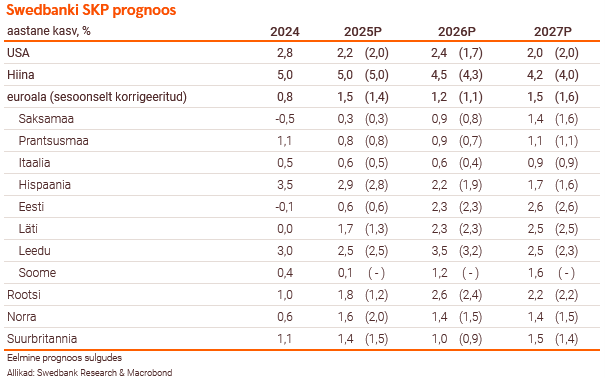

USA majanduskasv eelmisel aastal küll aeglustus, kuid oli oodatust tugevam. Peamiselt toetasid kasvu investeeringud tehisarusse, tugev eratarbimine ja tollimaksude oodatust nõrgem mõju. Sel aastal peaks USA majanduskasv veidi kiirenema, kuid tööjõuturg on nõrk. Aasta teises pooles peaks inflatsioon hakkama aeglustuma ning koos maksulangetuste ja madalamate intressimääradega jääb majapidamistele rohkem raha tarbimiseks, toetades samuti ettevõtete investeeringuid.

Oluline risk maailmamajanduse väljavaadetele on see, kui tehisaru buum murduks ja pöörduks languseks, mis võib käivitada ülemaailmse aktsiate müügi. USA majapidamiste aktsiainvesteeringud on kasutatava tulu suhtes tõusnud ajalooliselt kõrgele tasemele, muutes nad turulanguse suhtes vägagi haavatavaks.

Hiina eksport oli möödunud aastal üllatavalt vastupidav, kuna USA-sse suunatud ekspordi järsku vähenemist asendas selle võrdlemisi tugev kasv teistele turgudele. Hiina majandus alustas eelmist aastat tugeva kasvuga, kuid aasta teises pooles aeglustus kasv oluliselt. Arvestades kinnisvarasektori langust, jääb sisemajanduse nõudlus sel aastal nõrgaks, samas kui väliskeskkond pakub rohkelt väljakutseid. Sel aastal algas Hiinas uus viisaastaku plaani periood, mis muuhulgas näeb ette tööstuse ajakohastamist, tehnoloogilist iseseisvust ja eratarbimise kiiret kasvu. Uueks sihiks seatud 4,5-protsendine kasv peaks meie hinnangul olema sel aastal saavutatav.

Euroopa majandusi toetavad kaitseotstarbeliste investeeringute ja eratarbimise kasv

Euroala majandus on taastumas, kuid endiselt seisab see silmitsi mitmete väljakutsetega. Eelmise aasta 1,5-protsendine kasv ei olnud laiapõhjaline, kuna ainuüksi väike Iirimaa panustas sellesse ligi 40%. Iirimaa sellise tugeva kasvu taga olid suurte rahvusvaheliste ettevõtete tulemused. Saksamaa on majanduslangusest välja tulnud, kuid eelmisel aastal oli kasv vaid napilt plusspoolel. Samas peaks paranev eratarbimine ja fiskaalne tugi kiirendama majanduskasvu tänavu teises pooles ja eriti 2027. aastal. Kaitsekulutused tervikuna peaksid euroala majandusele sel ja järgmisel aastal hoogu lisama, kuid kasv ei tule laiapõhjaline. Ka majapidamiste olukord on paranemas ning eratarbimine taastub.

Rootsi, Läti ja Leedu majandused kosuvad ülejäänud Euroopast kiiremini – muuhulgas põhjusel, et madalamatel intressimääradel on neile tugevam mõju. Majanduskasv peaks paranema ka Soomes. Rootsi majandus kasvab peamiselt tugevama eratarbimise ning investeeringute toel. Samuti saab Rootsi eksport tuge suurematest kaitsekulutustest Euroopas ja energiapoliitikast. Tugevam eratarbimine ja investeeringud kiirendavad majanduskasvu ka Lätis ja Leedus. Leedu majandus saab tänavu veelgi kiirema kasvuhoo teise pensionisamba reformist, mis võimaldab inimestel sealt oma säästud välja võtta. Samuti teevad Leedus keskmisele palgale lisaks tugeva kasvu vanaduspension ja alampalk.

Euroopa majandus on küll paranemas, kuid endiselt seisab see silmitsi mitmete tõsiste väljakutsetega. Nagu viimased sündmused on näidanud, ei ole kaubandusrahu Euroopa Liidu ja USA vahel kaugeltki kindel. Kui Euroopa Liit käivitab USA ähvardatud uute tollimaksude vastu omad tõkked, võib kaubandussõda kiiresti eskaleeruda. Samas on Euroopa kaubanduspoliitikas ka positiivset. Jõustumist ootab Euroopa Liidu ja Mercosuri vaheline vabakaubandusleping, mis loob 700 miljoni elanikuga vabakaubanduspiirkonna Euroopas ja Lõuna-Ameerikas. Selle majanduslik mõju ei avaldu tõenäoliselt kiiresti, kuid peaks olema Euroopale kasulik, arvestades killustunud ja protektsionistlikku maailma.

Intressimäärade langetamine on euroalal lõppenud

Meie hinnangul on Euroopa Keskpank intressilangetused selleks korraks lõpetanud. Kuigi inflatsioon jätkab tänavu aeglustumist, ei ole see tõenäoliselt piisav, et intressimäärasid veelgi langetada. Turg ootab küll järgmise aasta lõpus ühte intressitõusu, kuid see on meie hinnangul vähetõenäoline, kuna madalama inflatsiooni ja nõrgema majanduskasvu risk on endiselt suur. Ka Rootsi keskpank on meie hinnangul jõudnud intressimäärade langetamisega tänaseks ühele poole. Nõrk tööjõuturg ja paremad inflatsiooni väljavaated annavad aga USA Föderaalreservile võimaluse intressimäärasid langetada tänavu kahel korral, juunis ja septembris.

Pärast järsku nõrgenemist eelmise aasta esimeses pooles, on dollari vahetuskurss viimastel kuudel olnud võrdlemisi stabiilne. Küll aga peaksid Föderaalreservi intressilangetused dollarit veidi nõrgendama. Kui aga realiseerub mõni riskidest, mis on seotud tehisaru, Föderaalreservi iseseisvuse või eelarvepoliitikaga, võib see dollarile taas tugevamat survet avaldada. Nõudlust USA dollaris noteeritud varade järele võib vähendada ka kaubandus- ja julgeolekupoliitika eskaleerumine.

Eesti majanduskasv hoogustub

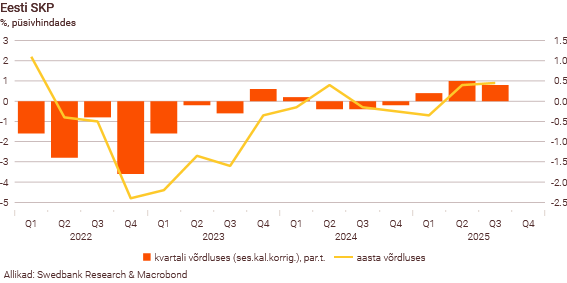

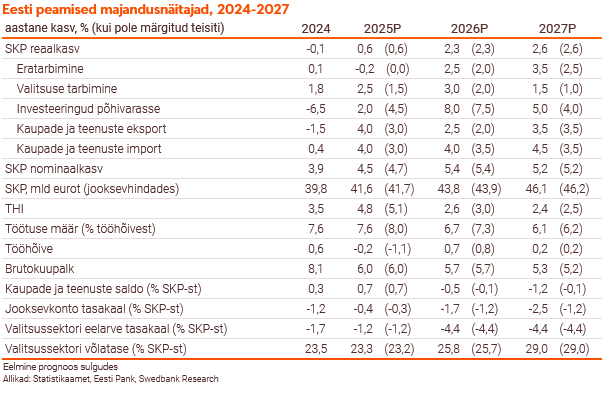

Prognoosime, et tulumaksumuudatuste ja valitsemissektori suuremate investeeringute toel kiireneb Eesti tänavune majanduskasv 2,3 protsendini ja kasvab järgmisel aastal 2,6 protsenti. See aitab töökohti juurde luua ja vähendada tööpuudust. Samas, riigirahanduse seis halveneb ning lisab majanduskasvu väljavaatele riske.

Esialgsetel andmetel on eratarbimine Eestis vähenenud viimased kolm aastat järjest, mis on oma suure mahu tõttu mõjutanud oluliselt kogu SKP-d. Suurima mõjuga on siin olnud toiduainete tarbimismahu vähenemine, mis näitab, et enim on kannatada saanud madalama sissetulekuga majapidamised, kes kulutavad proportsionaalselt suurema osa oma sissetulekust esmatarbekaupadele. Eesti majandus pöördus tõusule küll juba aasta tagasi, kuid hoovõtt uueks kasvutsükliks on olnud üsna aeglane. Meie hinnangul kasvas SKP möödunud aastal vaid 0,6%.

Tulumaksumuudatused suurendavad ostujõudu

Inflatsiooni oodatav aeglustumine ja selle aasta alguses jõustunud tulumaksureform – maksuvaba tulu tõstmine ja selle võrdsustamine kõigil palgatasemetel – peaksid parandama majapidamiste ostujõudu ja ergutama tarbimist. Kui keskmine brutopalk kasvab tänavu ligi 6% – kusjuures, avaliku sektori palgad tõusevad erasektori tasudest taas kiiremini – siis inflatsiooni mõju arvestades suureneb keskmine netopalk ligi 12%. See reform toob majapidamistele tänavu lisatulu ligikaudu 700 miljonit eurot ehk 1,6% aastasest SKP-st. Suurem osa sellest lisatulust läheb aga mediaanpalgast kõrgemat palka teenivatele inimestele, samas kui madalama sissetuleku juures on mõju tagasihoidlik. Kogu tulumaksureformist saadav lisatulu ei lähe tarbimisse – see investeeritakse ka kinnisvarasse ja väärtpaberitesse, kasutatakse kohustuste refinantseerimiseks ning suunatakse hoiustesse.

Valitsuse investeeringud kasvavad, kuid riigirahanduse seis halveneb

Lisaks tulumaksureformile suurendab Eesti valitsus oluliselt kaitse- ja taristuinvesteeringuid. See on küll täiendav stiimul, kuid suurendab oluliselt ka eelarvepuudujääki ja võlga, mis omakorda lisab majanduse väljavaatele riske. Kuigi eratarbimine ja investeeringud moodustavad umbes kolmveerandi kogu SKP-st, vähendab nende mõju majandusele üsna suur impordisisaldus, seda eriti kaitseinvesteeringutes.

Madalamad intressimäärad soodustavad investeeringuid ja tarbimist

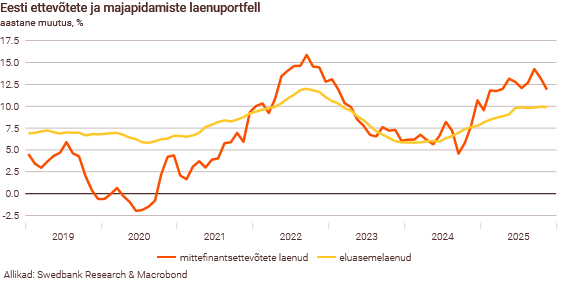

Viimasel, enam kui kahel aastal allapoole tulnud turuintressimäärad jätavad majapidamistele ja mittefinantsettevõtetele rohkem vahendeid tarbimiseks, investeeringuteks ja säästmiseks. Näiteks võtsid meie ettevõtted möödunud aasta 11 kuuga 39% rohkem laenu kui aasta tagasi ja uued eluasemelaenud suurenesid 24%. See toimus küll madala võrdlusbaasi pealt, kuid kiire laenukasv peaks ergutama investeeringuid ja majanduskasvu. Intressimäärade positiivne mõju on Eesti majandusele täienduseks selle aasta tulumaksumuudatuste ja valitsemissektori suuremate taristu- ja kaitseinvesteeringute kõrval.

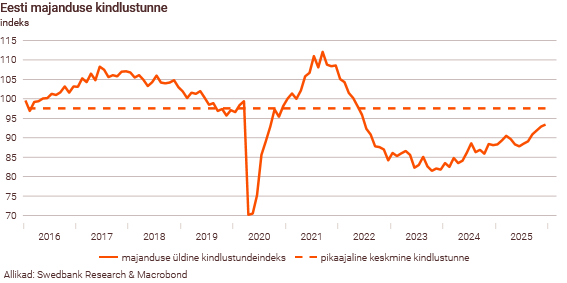

Kindlustunne on paranemas

Tarbimise ja investeeringute kasvu eelduseks on kindlustunde paranemine. Kuigi majapidamiste ja ettevõtete kindlustunne on täna veel nõrgem pikaajalisest keskmisest, on see siiski paranemas. See toimub ühes majanduse kosumisega, kusjuures, kindlustunde ja majandusolude paranemine toimuvad käsikäes. Majapidamiste kindlustunnet kergitas eelmise aasta teisel poolel ilmselt üha laiemalt kohale jõudnud teadmine tulumaksumuudatustest ja ostujõu suurenemisest. Tulumaksumuudatused parandavad küll kindlustunnet, kuid inimesed hakkavad selle mõju märkama tõenäoliselt järk-järgult, mis hoiab – vähemalt lähikuudel – tarbimise tugevamat kasvu tagasi.

Väliskeskkonnas on riske veel palju

Kui tänavust majanduskasvu toetab peamiselt kodumaise nõudluse paranemine – mis võib ka oodatust kiirema kasvu tuua -, siis väliskeskkonnas on riske ja ebaselgust veel palju. Riske suurendavad USA kaubandus- ja välispoliitika, üha kasvav turukaitse maailmakaubanduses ning Hiinast ja mujalt Aasiast toodud kaupade tekitatav suurenev konkurents. Vaatamata kaubanduspingetele peaks välisnõudlus sel aastal, siiski, suurenema. Prognoosime Eesti suuremate kaubanduspartnerite majanduskasvu paranemist, mis lubab meie ekspordisektoril rohkem müüa. Pärast enam kui paariaastast langust, on Eestist eksporditud kaupade turuosa euroalal taas tõusmas. Selleks, et välisnõudluse paranemisest täit kasu saada, peab Eesti ekspordisektor oma konkurentsivõimet kasvatama, suurendama efektiivsust ja põhjalikumalt tegelema väliskeskkonnaga seotud riskide maandamisega.

Tööturu olukord paraneb

Eelmisel aastal toimunud majanduse aeglane kosumine tööturul veel olulisi muutusi ei toonud. Hõivatute arv vähenes küll veidi, kuid nende osakaal tööealises rahvastikus jäi suurusjärgus samaks (68,9%) ning see osakaal oli jätkuvalt Euroopa kõrgeimate hulgas. Ka töötusemäär jäi ülemöödunud aastaga võrreldes samale tasemele. Samas reageeribki tööturg majandusaktiivsuse paranemisele mõningase viitega. Tänavune majanduskasvu kiirenemine peaks tööturu olukorda parandama. Meie prognoosi järgi luuakse töökohti juurde ja tööpuudus väheneb tasapisi.

Inflatsioon aeglustub

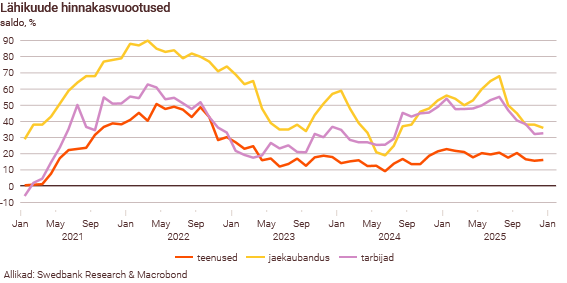

Tarbijahinnad jõudsid Eestis tippu möödunud aasta augustis ja on sealt alates allapoole liikunud. Käesolevaks aastaks prognoositud suurem nõudlus võib ahvatleda erasektorit küll hindu tõstma, kuid inflatsiooni aeglustumisele on siiski rohkem tingimusi tekkimas. Kuigi alkoholi, tubaka, mootorikütuse ja elektri aktsiisitõusud tõstavad mitmete kaupade hindu, leevendavad hinnasurvet möödunud aastal kehtestatud maksutõusude (eriti, sõidukimaksu ja käibemaksu) mõju väljataandumine. Lisaks aitavad inflatsiooni aeglustumisele kaasa madalamad toidutoorme- ja energiahinnad maailmaturul ning euro tugevnemine dollari suhtes. Tarbijate inflatsiooniootused on juba leevenenud ning langenud on ka jaekaubandusettevõtete osakaal, kes plaanivad hindu tõsta.

Swedbanki majandusprognoos (inglise keeles)

Kinnisvara müügiga seotud maksuküsimused tekitavad inimestes sageli ebakindlust, eriti juhul, kui müüdav kodu on saadud päranduse või kingitusena. 1Partner Kinnisvara konsultant ja maakler Katrin Ots selgitab millistel juhtudel tuleb seaduse kohaselt elukoha müügilt tulumaksu tasuda.

Kinnisvara müügiga seotud maksuküsimused tekitavad inimestes sageli ebakindlust, eriti juhul, kui müüdav kodu on saadud päranduse või kingitusena. 1Partner Kinnisvara konsultant ja maakler Katrin Ots selgitab millistel juhtudel tuleb seaduse kohaselt elukoha müügilt tulumaksu tasuda.

Kodu ja sinna aastatega kogunev on kullakallis vara ning seetõttu peab enamik meist kodu kindlustamist iseenesestmõistetavaks. Korteris elades tasub meeles pidada, et kindlustamist väärivad nii otsesed eluruumid kui ka laiemalt kogu kortermaja. Aga miks? Toome mõned näited.

Kodu ja sinna aastatega kogunev on kullakallis vara ning seetõttu peab enamik meist kodu kindlustamist iseenesestmõistetavaks. Korteris elades tasub meeles pidada, et kindlustamist väärivad nii otsesed eluruumid kui ka laiemalt kogu kortermaja. Aga miks? Toome mõned näited.

KV.EE kinnisvara-podcast’i 130. osa külaline on

KV.EE kinnisvara-podcast’i 130. osa külaline on

Läheda inimese kaotuse puhul tuleb lisaks leinale tegeleda ka pärimisküsimustega. Ekspert selgitab, kelle kanda jääb ootamatu elusündmuse korral laenukohustus ning millised on pärijate jaoks esimesed sammud panga ees.

Läheda inimese kaotuse puhul tuleb lisaks leinale tegeleda ka pärimisküsimustega. Ekspert selgitab, kelle kanda jääb ootamatu elusündmuse korral laenukohustus ning millised on pärijate jaoks esimesed sammud panga ees.

Kinnisvarakoolis toimub 03.02.2026 koolitus „

Kinnisvarakoolis toimub 03.02.2026 koolitus „

LHV eraisikute finantseerimise osakonna juht Catlin Vatsel tutvustab, millised võimalused on noortel oma esimese kodu soetamiseks ka siis, kui stardipositsioon ei ole ideaalne, ning miks tasub panka pöörduda varem, mitte hiljem.

LHV eraisikute finantseerimise osakonna juht Catlin Vatsel tutvustab, millised võimalused on noortel oma esimese kodu soetamiseks ka siis, kui stardipositsioon ei ole ideaalne, ning miks tasub panka pöörduda varem, mitte hiljem.

Arco Vara AS juhatuse liige ja tegevjuht Kristina Mustonen on esitanud avalduse juhatuse liikme ja tegevjuhi ametikohalt tagasiastumiseks omal soovil.

Arco Vara AS juhatuse liige ja tegevjuht Kristina Mustonen on esitanud avalduse juhatuse liikme ja tegevjuhi ametikohalt tagasiastumiseks omal soovil.

Kuigi selle aasta jooksul ei ole laenajatel tarvidust kulude suurenemise pärast muretseda, võib olukord Citadele panga peaökonomisti Kārlis Purgailise hinnangul lähiaastatel muutuma hakata.

Kuigi selle aasta jooksul ei ole laenajatel tarvidust kulude suurenemise pärast muretseda, võib olukord Citadele panga peaökonomisti Kārlis Purgailise hinnangul lähiaastatel muutuma hakata.

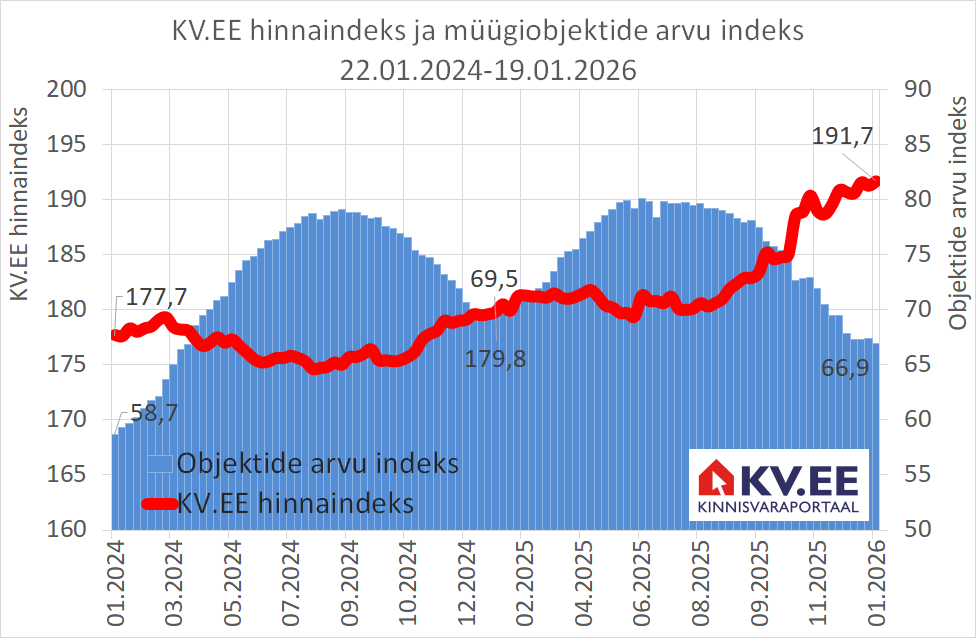

Eesti elamispindade pakkumishindade liikumisi jälgiv

Eesti elamispindade pakkumishindade liikumisi jälgiv

Täna avaldas Statistikaamet andmed ehitushinnaindeksi kohta 2025. aasta IV kvartalis. Viimane näitab kui palju on kasvanud hinnad erinevate kuluartiklite lõikes, eelkõige siis kui palju on kallinenud materjalid, mehhanismide kasutamine ning tööjõud. Kokkuvõttes kasvasid hinnad ehituses IV kvartalis 1,6% (aasta võrdluses). Kõige rohkem kallinesid materjalid (2%), tööjõu kulude kasv oli 1%. Eramute ja kortermajade ehitushinnad tõusid IV kvartalis vastavalt 1,6% ja 1,7%.

Täna avaldas Statistikaamet andmed ehitushinnaindeksi kohta 2025. aasta IV kvartalis. Viimane näitab kui palju on kasvanud hinnad erinevate kuluartiklite lõikes, eelkõige siis kui palju on kallinenud materjalid, mehhanismide kasutamine ning tööjõud. Kokkuvõttes kasvasid hinnad ehituses IV kvartalis 1,6% (aasta võrdluses). Kõige rohkem kallinesid materjalid (2%), tööjõu kulude kasv oli 1%. Eramute ja kortermajade ehitushinnad tõusid IV kvartalis vastavalt 1,6% ja 1,7%.

Kodulaenu taotlemine on üks olulisemaid finantsotsuseid, mis vajab põhjalikku ja läbimõeldud lähenemist. Luminori kodulaenude arendusjuhi Margit Volti sõnul on eelis neil, kes teavad milliseid küsimusi ja dokumente pank ootab.

Kodulaenu taotlemine on üks olulisemaid finantsotsuseid, mis vajab põhjalikku ja läbimõeldud lähenemist. Luminori kodulaenude arendusjuhi Margit Volti sõnul on eelis neil, kes teavad milliseid küsimusi ja dokumente pank ootab.

Kinnisvaraarendaja Invego investeerib üle 18 miljoni euro Viimsi valda, Haabneeme alevikku uue elurajooni Verve loomisse. Kokku rajatakse 60 uue põlvkonna ridamajakodu, millest esimesed valmivad 2027. aastal.

Kinnisvaraarendaja Invego investeerib üle 18 miljoni euro Viimsi valda, Haabneeme alevikku uue elurajooni Verve loomisse. Kokku rajatakse 60 uue põlvkonna ridamajakodu, millest esimesed valmivad 2027. aastal.

Everaus Kinnisvara AS-i tütarettevõte Everaus Kindluse OÜ on sõlminud Luminor Bank AS-iga 7,72 miljoni euro suuruse laenulepingu Kindluse Kodu elukondliku arendusprojekti I etapi ehituse finantseerimiseks.

Everaus Kinnisvara AS-i tütarettevõte Everaus Kindluse OÜ on sõlminud Luminor Bank AS-iga 7,72 miljoni euro suuruse laenulepingu Kindluse Kodu elukondliku arendusprojekti I etapi ehituse finantseerimiseks.